浩博电池网讯:

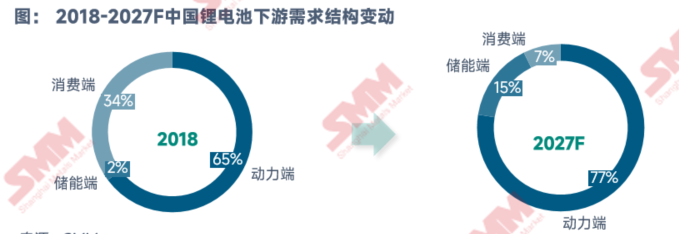

中国市场需求:国补退坡,动力需求遭受冲击

2023年政策支持力度下滑,且因国补退坡部分消费已前置于2022年,使得整体终端市场增速有所放缓。同时,燃油车因国六B政策出台,降价清库力度大增,对新能源汽车需求产生直接冲击。此外,车企产品矩阵完善,PHEV占比提升而拉低平均带电量。综合作用下动力电池需求增速放缓,占比较22年小幅下滑。但因基数庞大,且未来仍具提升空间,远期动力电池需求仍有望以较为稳健的增长率稳步提升,在锂电池总需求中维持主导地位。

三元:因2023年终端市场“价格战”战况激烈,车企成本管控压力日增,对高成本的三元电芯需求提升缓慢。另外,从性能表现来看,铁锂端对常规中镍三元的可替代性日增,综合作用下,中国三元电池需求占比于23年明显下滑。远期铁锂三元博弈仍在,三元占比仍具下行空间。

磷酸铁锂:在动力市场方面,除成本优势外,铁锂电池结构技术突破及材料体系技术的提升,突破铁锂电池能量密度瓶颈,可适配车型范围扩大;安全性和循环寿命较高。使得磷酸铁锂的需求量稳步提升,其主导地位有望进一步巩固。

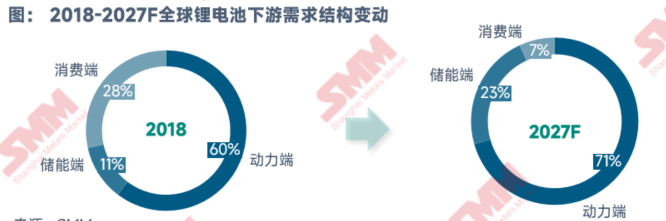

全球市场需求:海外车销提升受限,铁锂仍是主流路线

除中国市场外,主要因后疫情时代经济环境影响,海外车销提升受限,促使动力电池需求增速放缓。但从长期来看,随碳排放法规、购车补贴等多项激励政策带动,欧洲市场仍具增长空间;美国的新能源渗透率仍处低位,且在IRA等补贴政策刺激下,远期仍有望维持高增长。同时,东南亚等新兴市场的崛起,将共同拉动海外动力电池需求逐步提升。

三元:除中国市场外,海外动力市场仍以三元路线为主。因2023年欧美动力市场车销表现不及预期,叠加中国市场铁锂应用比例显著提升下,全球三元占比在2023年下滑。近年,多家海外车企及电池出于制造成本考虑,陆续加码磷酸铁锂布局,如LG、SK、现代等企业,未来海外磷酸铁锂渗透率有望进一步提升。综合影响下,远期三元占比仍具下降预期。

磷酸铁锂:海外动力市场亦将加码铁锂,未来23-27年全球磷酸铁锂需求增速有望超过中国,达到较高的年复合增长率。

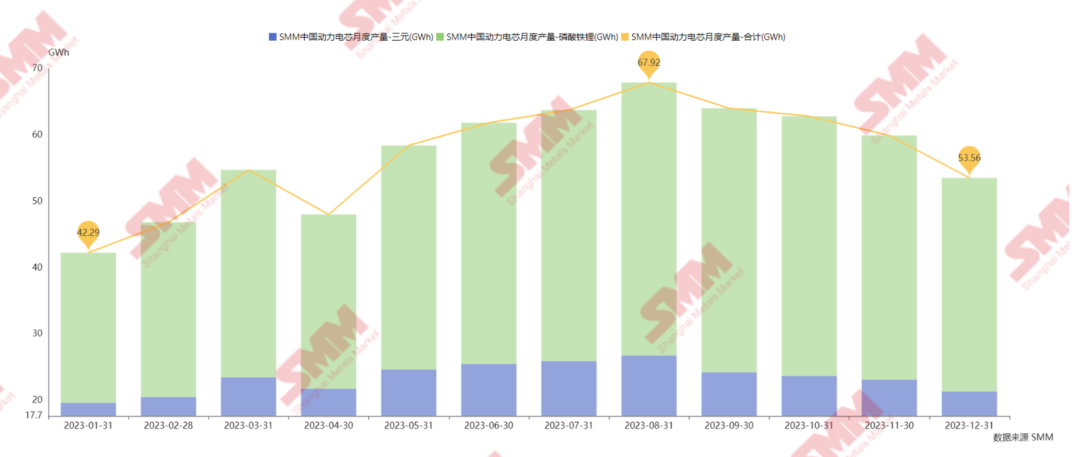

中国动力电池产量:需求前置,旺季不旺

2023年,我国动力电池的产量为684.38GWh,其中三元动力电池产量为280.98GWh,同比下滑2%;铁锂动力电池的产量为403.40GWh,同比增长31%。

由于终端补贴退坡影响,行业集中于2022年12月之前进行冲量,且一季度为传统淡季,共同导致2023年1月动力电池产量遭遇滑铁卢,随后伴随需求回暖略有升温。此时,产业尚未意识到,一场腥风血雨的价格战将会由此拉开序幕。

Model3和ModelY的大幅降价,打响了价格战的第一枪,奠定了2023年价格战的主旋律。随后广汽埃安迅速反映,以价换量,低价促销。之后,燃油车的降价热潮将这场无声的战役推到了高潮。东风雪铁龙首先开启了燃油车的巨幅限时降价,刺激传统燃油车企业也加入了这场战争。消费者观望情绪渐浓,车企降本压力下对于电池端口的压价力度达到白热化。电池厂纷纷减产去库,通过控制原料库存和成品库存降本增效。而随着碳酸锂从接近60万元/吨的价格跌到最近的10万元/吨,电芯价格也一再探底,接近历史最低位,动力电池产量也达到年内第二个低谷。

伴随着锂价回暖,储能端需求率先复苏刺激锂盐价格一再推高,产业内普遍担心锂价60万元的历史再度上演,刺激动力终端补库需求旺盛。此后,动力终端旺季需求前置,5月到8月产量持续冲高。旺季不旺,导致9月起电池厂围绕减产去库主旋律进行排产,产量一再下滑至12月。2023年12月中国动力电池的产量仅有53.56GWh,环比2022年12月的56.79GWh下滑约5.6%。

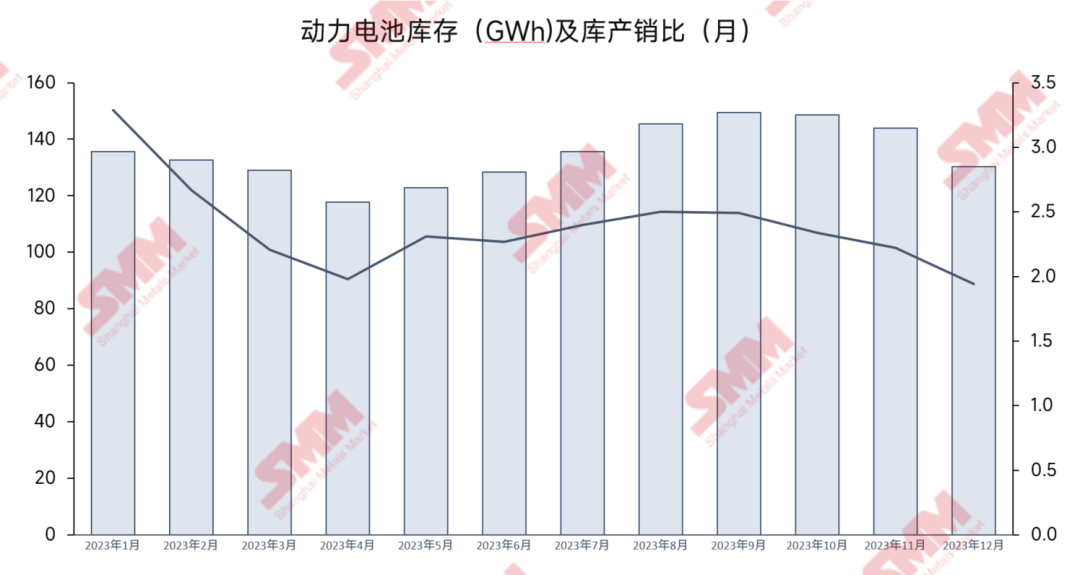

中国动力电池库存:去库为全年主弦律,周期性波动明显

2023年初,由于锂价高位回落,加之补贴退坡下的需求骤减刺激,各厂家均加入减产去库行列。1月到4月,动力电池库存下滑明显,4月末产业内动力电池库存处于相对合理水平。

然4月底原材料的止跌反弹,放大了旺季已至的心理预期,非理性备库现象开始出现。但由于前期的库存水平高位导致对产业的不可逆伤害,厂家备库心理不及2022年高位,相对理性,库存处于相对高位波动。但随着主材价格再次高位回落,产业内需求不振预期较为一致,各厂家均以去库为主,去库力度在年末到达高潮。截止2023年12月底,中国动力电芯的库存为130.4GWh,库销比为1.94个月。

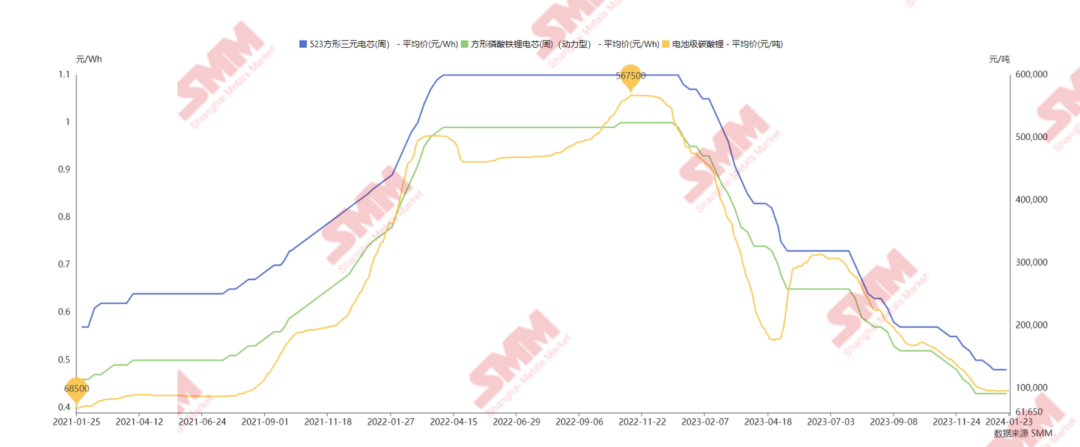

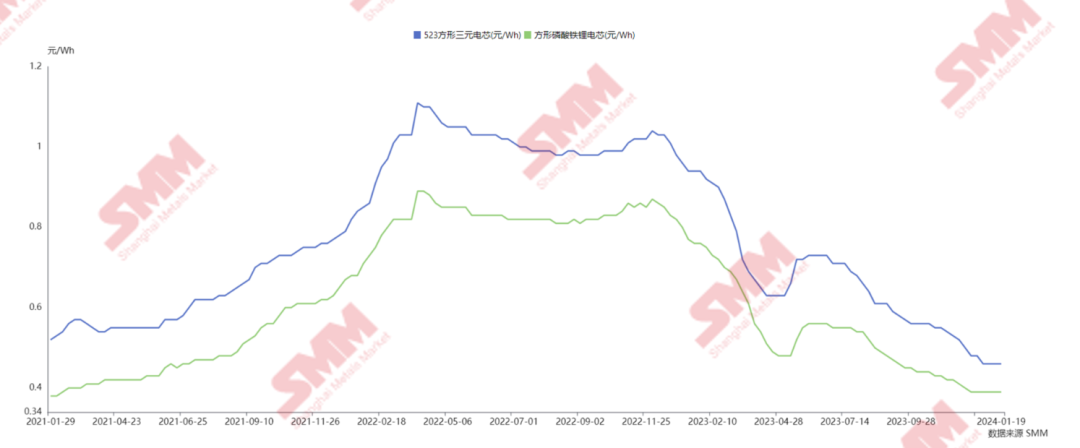

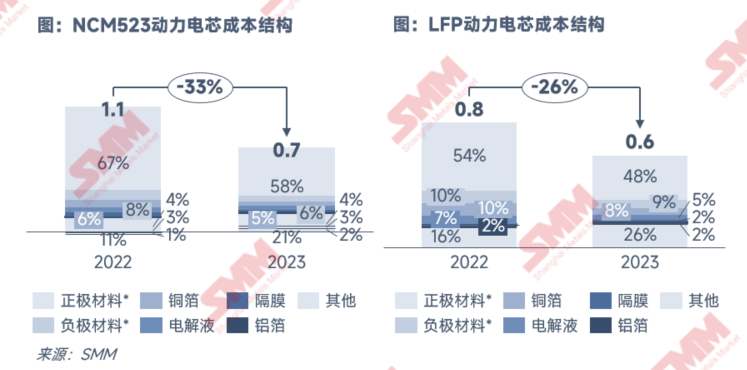

动力电池成本:价格高位腰斩,成本历史低位

伴随着2023年锂盐价格进入下行周期叠加电池产能的大幅释放,行业过剩局面深化,动力电池企业开启了价格战。截至2023年12月底,方形523三元电芯和方形磷酸铁锂电芯价格较年初分别环比下跌55%和56%,整体价格较年初已经腰斩!

电芯价格下行的核心因素:

一是原材料价格降低,签单机制加速价格传导。

二是电池产能过剩加剧行业内卷。

从成本端来看,受碳酸锂跌价而引发的正极等主材价格持续走低,2023年三元523与磷酸铁锂电芯成本分别下跌52%与51%。彼时,诸多车企已与动力电池厂签订碳酸锂价格联动协议,加速成本跌价向电芯价格传导。同时,车企面对燃油车与友商引爆的竞价风波,成本管控压力持续向上传导至电池厂,迫使电池价格加速下行。此外,动力电池当前供过于求的局面也是导致电池价格下跌的重要原因。

截至2023年12月,动力电池报价已经低于历史最低价,并且未来伴随产能的持续扩张及锂盐等关键金属仍存跌价预期,电芯价格仍有下降空间。

动力电池技术路径创新:材料体系及结构体系突破

材料体系创新——磷酸锰铁锂指日可待

近年来,随磷酸铁锂技术的逐步发展,其能量密度已与理论“天花板”十分接近。彼时,磷酸锰铁锂材料横空出世,在磷酸铁锂的基础上掺入锰元素,通过提升充电电压,从而实现近15%的能量密度提升。与此同时,其生产成本却与磷酸铁锂相差无几,并兼具耐过度充放电、使用周期长的优势。如若与三元材料进行掺混使用,亦可在提升电池安全性能的同时实现降本的效果。但因锰元素的加入,也使得材料结构稳定性变差,从而降低电池的循环和倍率性能。

性能对比:

(1)磷酸锰铁锂 vs. 磷酸铁锂:兼顾安全性能的同时,实现能量密度、低温性能的提升。但压实密度低,循环及快充性能表现更差。

(2)磷酸锰铁锂 vs. 三元材料:安全性能更高,成本优势显著,理论循环更高。但能量密度、低温性能及倍率表现都较三元材料更为弱势。

目前,磷酸锰铁锂电池已处于量产在即的阶段。头部电池企业已争相布局,如宁德时代的M3P电池,预期将上车改款Model 3,这也将进一步催化磷酸锰铁锂的产业化进程。

材料体系创新——固态电池

固态电池会直接采用金属锂作为负极材料。相比传统液态锂电池,因使用固态电解质,具有不挥发、不易燃的特点,使得固态电池具有更高的安全性。同时,全固态电池拥有更宽的工作温度,尤其是在高温环境下工作的情况。此外,由于固态电解质不具有流动性,可以对电芯、模组和系统的设计实现简化,有效提升电池的体积利用率。另外,与传统液态锂电池的极限能量密度350Wh/kg相比,固态电池可以适配更高容量的材料,可以打破传统锂电池的能连高密度瓶颈,达到接近500Wh/kg。

固态电池并非新的概念,海内外多家企业已在争相布局当中。国内的半固态电池将率先实现产业化,并在装车量产阶段正在加速验证中;海外则仍专注于全固态电池的研发当中,但大规模装车仍待时日。

结构体系创新——CTC技术

CTC,是cell to Chassis的简称,由特斯拉在2020年电池日率先提出。通过直接将电芯集成在车辆底盘的工艺,进一步减少电芯的安装缝隙,提升容积利用率,从而实现续航里程的进一步提升。

与CTP不同,这将打破电池企业的传统业务限制,直接涉及到汽车的底盘生产,也是整车企业最为关键的核心零部件。在此技术发展趋势下,电池与整车之间的博弈将愈发激烈。对于电池企业而言,需具备更强的整车制造技术储备;对车企而言,不具备自研能力的企业话语权将被再度削弱。另一方面,相较CTP技术,CTC虽然实现续航的提升,但也因电芯直接集成在汽车底盘,与主流发展的换电模式难以适配,同时也会提升后续拆卸、维修的难度和成本。

此外,CTC技术在技术上面也具较多难点,如拆散了电池包结构,失去pack和模组的保护后,其安全性和稳定性提出了更大的挑战,且对电池系统温度一致性需要更高的要求,热管理的重要性也进一步提升。

目前,CTC技术仍在初期发展阶段。2022年,特斯拉的Model Y和零跑的C01均搭载了CTC技术,在业内率先实现了量产。此外,福特、沃尔沃、宁德时代等企业也都纷纷入局,共同推动CTC技术的产业化发展之路。

2023年,动力电池市场竞争激烈,电池价格已然高位腰斩。千帆已过,洗尽铅华,多歧路,今安在?长风破浪会有时,直挂云帆济沧海!

【责任编辑:孟瑾】

声明: 本网站所发布文章,均来自于互联网,不代表本站观点,如有侵权,请联系删除。

能量密度:125-160Wh/kg

充放电能力:5-10C(20-80%DOD)

温度范围:-40℃—65℃

自耗电:≤3%/月

过充电、过放电、针刺、 挤压、短路、

撞击、高温、枪击时电池不燃烧、爆炸。

动力电池循环寿命不低于2000次,

80%容量保持率;

电池管理系统可靠、稳定、适应性 强,

符合国军标要求。